ステーブルコインについて、名前は聞いたことがあっても実際にはどのような仕組みなのか疑問に思っていませんか?

あるいは、法定通貨と連動していると聞くけれど、本当に安定しているのか気になっていませんか?

ここでは、ステーブルコインをめぐる最新の動向や購入方法、安全に活用するための下記のポイントについて解説します。

- ステーブルコインとは何か

- 価格が安定する仕組みと種類

- 国際送金やDeFiなど、具体的な活用例

- 米ドルや円に連動した主要銘柄の紹介

- メリット・デメリットとリスク管理の重要性

最後までお読みいただくことで、ステーブルコインの基礎から活用方法まで理解を深められます。

ぜひ最後までご覧ください。

ステーブルコインとは?

ここでは、ステーブルコインがどのように定義され、どのような背景から誕生したのかを紹介します。

また、誕生当初から現在に至るまでの市場拡大の流れを概観し、ステーブルコインの重要性についても解説していきます。

ステーブルコインの定義と誕生の背景

ビットコイン誕生以降、暗号資産市場は高いボラティリティに悩まされてきました。

そこで2014年、Tetherが米ドルに連動するUSDTを発行し、価格安定のニーズに応えたのがステーブルコインの起点です。

その後、2018年にUSDC、2021年に日本円建てJPYC、2024年にはPayPalのPYUSDやRippleのRLUSDが登場し、市場規模は290兆円へ達するとの試算もあります。

価格変動リスクを解消する仕組みが注目を集めたことで、多くの投資家や企業が参入し始めました。

ステーブルコインを利用するメリットは何か

最大の利点は「ボラティリティを抑えつつブロックチェーンの高速決済を享受できる」点です。

例えば国際送金企業は、RLUSDによって中継コストを90%以上削減できたと報告しています。

また個人投資家は暴落時に一時退避資産としてUSDCを用い、資金を法定通貨へ戻す手間を省けます。

DeFiレンディングでは年利2〜5%程度の利息を得られることもあり、銀行利率を上回る運用手段として注目されています。

価格安定と流動性の両立は、暗号資産をより身近なものに変えつつあります。

ステーブルコインの特徴は?

ここでは、ステーブルコインが持つボラティリティ低減のしくみや、他の暗号資産と比べた際の特徴を紹介します。

安定性を保つためのメカニズムと実際の価格変動の様子を把握し、ステーブルコインならではの利点を理解しましょう。

価格安定メカニズムの仕組み

法定通貨担保型は発行量と同額以上の現金・短期国債を準備金として保有し、償還請求があれば「1枚=1ドル」で払い戻す仕組みです。

USDCは毎月Deloitteが準備金証明を行い、透明性を担保しています。

アルゴリズム型は担保を持たず需給に応じてトークンを発行・焼却し価格を調整しますが、2022年にUSTが崩壊したように安定性が脆弱なケースもあります。

担保の質と流動性がステーブルコインの信頼性を左右するといえます。

ビットコインなど他の暗号資産とのボラティリティ比較

24時間で10%超変動することもあるビットコインと比べ、主要ステーブルコインの価格乖離は通常0.001〜0.1%に収まります。

IMFはこの安定性がクロスボーダー決済の効率化に寄与すると分析し、巨大ステーブルコインが金融安定に与える影響を注視しています。

ボラティリティの低さが投資家や事業者にとって魅力となり、多彩なユースケースを生み出し続けています。

安定性の高さがブロックチェーンの商業利用を加速させる要因にもなっています。

ステーブルコインの種類一覧(2025年4月最新)

ここでは、2025年4月現在における主要なステーブルコインの動向を一覧形式で紹介します。

米ドルペッグや円ペッグなど、担保方式や時価総額の異なる銘柄を比較し、特徴を把握しましょう。

米ドルペッグ主要銘柄(USDT・USDC・PYUSD 他)

米ドル連動型は市場シェア約85%を占め、最大はTether(USDT)です。

時価総額は約1450億ドルで取引高も最多ですが、証明書は四半期ごとで準備金にビットコインや社債が含まれる点が専門家から指摘されています。

一方、USDCは月次でDeloitteの証明を受け、560億ドル規模ながら機関投資家に選ばれています。

2024年登場のPayPal USD(PYUSD)は発行3か月で1億ドル強まで拡大し、米国債100%担保とPayPal内送金機能で利用者を伸ばしています。

透明性と利便性が優れた銘柄ほど企業利用が進む傾向にあります。

大口投資家が注目するポイントとして、担保資産の種類や監査が挙げられます。

円ペッグ銘柄(JPYC・GYEN・Progmat Coin)

日本円連動型はまだ小規模ですが、2025年は「円ステーブルコイン元年」と呼ばれるほど制度整備が進んでいます。

累計発行30億円のJPYCは前払式から電子決済手段型への移行を計画し、ライセンス取得後は100億円規模の流通を見込んでいます。

GYENはGMOトラストが米国で発行し、Coinbaseに上場。

三菱UFJ信託のProgmat Coinは2025年4月発行予定で、銀行系初の償還可能円コインとして注目されています。

金融庁は3月に初の「電子決済手段等取引業」登録を認可し、国内取引所でも円ペッグ銘柄上場が近づいています。

法整備の加速が円ステーブルコインの発行を後押ししています。

本格的普及に向けては、さらなるユーザー教育や技術インフラの整備が鍵となりそうです。

コモディティ・その他資産ペッグ(ゴールド・株指数型)

金価格に連動するPAXG(Pax Gosd)は1トークン=1トロイオンスの金と交換可能で、インフレヘッジ手段として人気です。

株価指数や通貨バスケットに連動する実験的ステーブルコインも構想されていますが、規制と流動性の課題から規模は小さいのが実情です。

資産ペッグ型は裏付け資産の保管コストや評価価格の変動リスクが法定通貨型より大きく、投資家は準備金の詳細と監査頻度を確認する必要があります。

ヘッジ手段としての多様性が魅力である反面、流動性不足による価格乖離の可能性に注意が必要です。

ステーブルコインの仕組みは?

ここでは、ステーブルコインを支える技術や運用手段を詳しく解説します。 法定通貨担保型やアルゴリズム型など、異なるタイプのメリットやリスクを知り、適切に選択できるようにしましょう。

法定通貨担保型:USDT・USDCのケース

USDCは100%現金および米国債で裏付けられ、週次で準備金残高を開示しています。

2025年2月時点で発行残高562億ドルに対し準備金563億ドルと超過保有が確認されました。

Tether(USDT)は米国債主体へシフトしつつも、ビットコインや社債を含む多様なポートフォリオを採用し、四半期ごとにBDO Italiaが証明書を発行しています。

機関投資家の信頼を集める基準としては、透明性や監査頻度が重要視されます。 準備金の質によって信用度が変わるため、投資家が比較検討する材料になります。

アルゴリズム型:UST崩壊の教訓

アルゴリズム型の代表例USTは、発行量を調整するトークンバーン機構で1ドルペッグを維持していましたが、2022年5月に大量売却に伴う裁定取引が機能不全となり、一時0.02ドルまで急落しました。

この事件は「担保なき安定」は市場心理の急変で崩壊し得ることを示し、以降新規アルゴ型プロジェクトは激減しています。

規制当局もアルゴ型を高リスク資産と位置付け、追加資本要件を検討しています。 UST崩壊から学ぶリスク管理が、ステーブルコイン選択時の大きな指標となっています。

ステーブルコインのユースケース

ここでは、ステーブルコインが実際にどのような分野や用途で利用されているのかを紹介します。 国際送金や決済、DeFiレンディングなど、多様な事例を通じて実用性を確認しましょう。

国際送金でのコスト削減効果

従来のSWIFT送金は着金まで2〜3営業日、手数料は3000〜5000円程度でした。

Ripple Paymentsに統合されたRLUSDを使うと、約3秒で確定し手数料は数十円以下に抑えられます。

日系商社A社は東南アジア拠点への送金コストを年間92%削減できたと報告しています。

即時かつ低コストの送金が海外取引のスピードアップに貢献します。

従来の銀行送金との比較でもメリットが明確になり、業務効率化につながります。

EC・実店舗決済での活用

PayPalはPYUSDを自社アプリ決済に統合し、米国内ユーザーは1ドル単位で残高を充当可能です。

Shopify加盟店はUSDC決済プラグインを導入するとクレジットカード比で手数料を最大60%削減できると試算されています。

日本ではPolygon上のNFTマーケットがJPYC決済を採用し、暗号資産未経験者の購買率が2倍に伸びたケースも報告されています。

決済手段の多様化によって新規顧客獲得につながり、売り手と買い手双方にメリットがあります。

導入ハードルの低下がECでの普及を後押ししているといえるでしょう。

DeFi・レンディングでの利回り獲得

AaveやCompoundではUSDC・DAIの預入年利が2〜5%で推移し、2021年のブーム時には10%超を記録しました。

中央集権型レンディング「BitLending」も同水準の金利を提示していますが、プラットフォーム破綻リスクを伴うため、利用者は分散投資やスマートコントラクト監査情報の確認が不可欠です。

利回りとリスクのバランスを考慮しながら運用することが重要です。 魅力的な金利であっても、安全策を講じてから参入することが望まれます。

ステーブルコインのビジネス活用事例5選

ここでは、具体的な企業や個人投資家の導入事例を挙げ、ステーブルコインを活用した成果や課題を探ります。

Visa

クレジット決済大手Visaは2021年、米ドル連動ステーブルコインUSDCをイーサリアム上で受け取り、自社決済ネットワークの清算に初めて利用するパイロットをCrypto.comと開始しました。

これにより、銀行休業日でもT+0で着金し、為替・手数料を削減できることを検証しました。

2023年にはCircleと提携してWorldpay・Nuvei向けにソラナでもUSDC清算を拡大し、数百万ドル規模のクロスボーダー取引をオンチェーンで処理しています。

Visaは「24時間リアルタイム・マルチチェーン決済基盤」を目指し、既存カード取引の裏側を安価で透明なステーブルコイン清算に置き換える実証を重ねています。

背景には国際送金の遅延・高コストという課題と、USDCの規制準拠性の高さがあり、Visaはオンチェーン分析ダッシュボードを公開して利用者2700万人超など市場データを共有。

さらに銀行向けプラットフォームVTAPを通じ法定通貨トークン発行支援も計画し、大手金融の中で先行して安定価値型デジタル通貨の実用化を牽引しています。

参照:By settling in USDC, Crypto.com is setting a new course|VISA

Paypal(PYUSD)

決済大手のPayPalは、即時かつ低コストのデジタル決済需要と米国での規制整備を受け、2023年8月に米ドル連動ステーブルコイン「PayPal USD(PYUSD)」をPaxos社と共同で発行しました。

準備資産を100%米ドルなどで保有し、NY州金融サービス局の監督下に置くことで信頼性を高めています。

PayPalとVenmoアプリでは1ドル=1 PYUSDで売買・送金・換金でき、2024年5月には手数料がごくわずかなSolanaチェーンにも対応しました。

さらに2025年にはHyperwalletや請求書決済機能へ統合し、世界中の加盟店ネットワークでPYUSD決済を拡大する計画を公表しています。

流通量は約8.5億 PYUSDに増加し、Coinbaseなど主要取引所にも上場しました。

高速チェーン対応と商用ユースの広がりによって「規制下で安心して使える安定通貨」と評価され、米国大手企業による初の本格的ステーブルコイン成功例とみなされています。

参照:https://www.paypal.com/us/digital-wallet/manage-money/crypto/pyusd

三菱UFJ銀行(Progmat Coin)

三菱UFJ信託銀行は独自ブロックチェーン基盤「Progmat Coin」を整備し、Ginco・STANDAGEと貿易決済やカーボンクレジット取引で実証実験を実施。

コインは銀行預金を裏付け資産に、複数チェーン上で発行可能な設計です。

2024年末にシステム開発を完了し、2025年4月には国内初となる法令準拠の円ペッグコイン発行へ最終調整に入りました。

実証では着金確認が数日→数秒に短縮され、手数料も大幅に圧縮。

農中信託銀行・あおぞら銀行などが新たに出資し、Progmat基盤は3,000億円規模に拡大した国内トークン化市場の中核インフラへ成長しています。

北國銀行(預金担保型ステーブルコイン”トチカ”)

北國銀行はDigital Platformerと共同でブロックチェーン基盤を整備し、2024年4月に預金担保型ステーブルコイン「トチカ」を公開しました。

自治体ポイント「トチポ」を統合した決済アプリ「トチツーカ」で利用でき、加盟店手数料はわずか0.5%に設定されています。

リリース後半年で県内の数百店舗が導入し、即時着金と低手数料により現金管理コストを大幅に削減。

北國フィナンシャルHDは地域キャッシュレス比率90%超を目標に掲げ、個人間送金機能や他行チャージ連携を順次拡張中です。

参照:日本初、預金型ステーブルコイン「トチカ」のサービス開始について|北國銀行

オリックス銀行

オリックス銀行はG.U.Technologiesと連携し、Japan Open Chain上で特定信託受益権型ステーブルコインを発行するPoCを2023年9月に開始。

同行が信託機能とKYCを担い、スマートコントラクトで送金・決済を自動化しました。

実証では大型B2B送金が数秒で確定し、手数料を1円未満に抑えられることを確認しました。

24時間決済と大幅なコスト削減が見込めることから、2025年以降の商用化に向け制度・技術検証を拡張しています。

参照:ステーブルコイン発行に向けた実証実験を開始|オリックス銀行

Pacific Metaでは「Web3領域での事業開発に課題を抱えている」「ブロックチェーン技術を事業に取り入れたいがどう活用すべきか分からない」企業様を包括的にサポートします。ブロックチェーンやNFTといったWeb3技術を活用した新規事業の立ち上げから、市場ニーズに適合した事業企画の策定から実行まで、トータルでご支援いたします。Web3を活用した新規事業展開をご検討中の方は、ぜひご連絡ください。

⇒ サービス紹介資料の無料ダウンロードはこちらから

⇒ CASIO様との海外展開実証事例|詳細資料はこちらからダウンロード

ステーブルコインのメリット・デメリットとは?

ここでは、ステーブルコインを利用することで得られるメリットと、注意すべきデメリット・リスクを整理します。

利点だけでなく、潜むリスクも正しく理解しておくことで、より安全に活用できるようにしましょう。

ステーブルコインを利用するメリット

主な利点は下記のの5点です。

- 価格安定性により暗号資産市場のボラティリティを回避できる

- ブロックチェーン送金で銀行営業時間外でも即時決済が可能

- 手数料が従来比90%以上安いケースがある

- スマートコントラクトによるプログラム可能マネーとしてDeFiやNFT決済を支える

- ドルや円のデジタル版として資金の待避・ヘッジに使える、

安定性と高速性を両立できる点が最大の魅力といえます。

決済コストの削減や24時間取引可能といった特徴は、多くの利用シーンで重宝されます。

ステーブルコインのデメリット・リスク

一方で、下記のようなリスクもあります。

- 発行体の準備金が不透明な場合デペッグに直面する

- スマートコントラクト脆弱性や取引所ハッキングによる資産流出

- 各国規制の強化で一部銘柄が上場廃止となる可能性

- 法定通貨のインフレに連動して実質購買力が目減りする

- 税制や会計処理が複雑で申告コストが増大する

利用者は監査頻度・規制対応・自己管理の3点を最低限チェックする必要があります。

デメリットの把握によって、リスクを抑えながら活用することが大切です。 発行体の信頼性やハッキング対策など、複合的に検討していきましょう。

ステーブルコインの普及状況

ここでは、ステーブルコインが世界的にどのように広がり、各国でどれほどの市場規模に達しているのかを説明します。

さらに、主要国の規制や法整備の現状についても確認し、今後の展開を考察します。

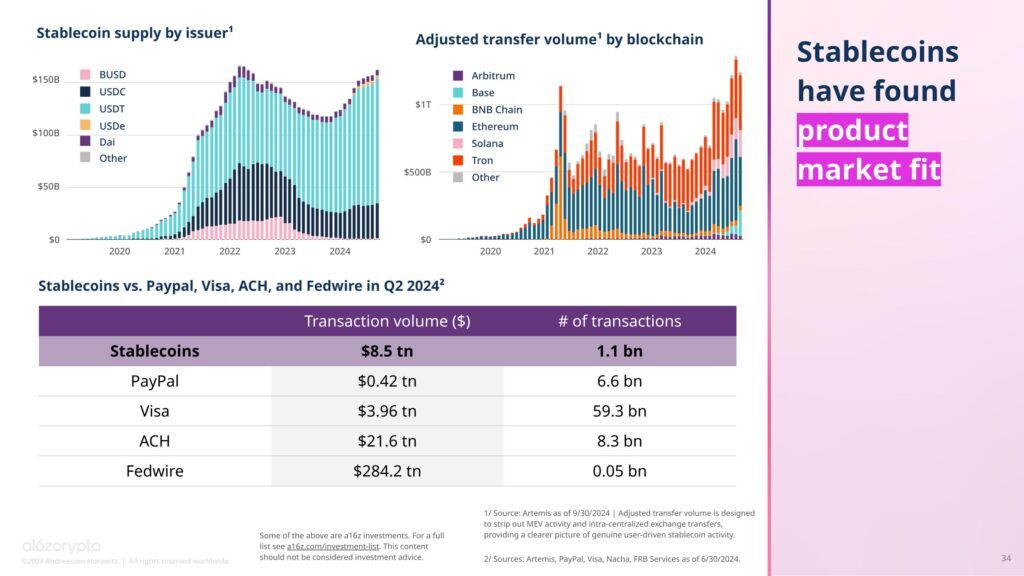

市場規模と成長率の推移

2020年に1250億円規模だった時価総額は、2025年4月に約25兆円へ拡大し、年平均成長率は75%に達しています。

日平均取引高は500兆円規模と報じられ、ビットコインを上回る日が常態化しています。

市場シェアはUSDT65%、USDC20%、その他15%(RLUSD・DAIなど)で寡占が進行中です。

急速な市場拡大が示すように、ステーブルコインは暗号資産市場を支える重要な存在となりつつあります。

さらなる成長が期待される一方で、規制や透明性確保が不可欠です。

各国の規制・法整備最新情報

EUは2024年にMiCA規則を施行し、準備金100%保有と上限取引量を義務化しました。

米国では連邦ステーブルコイン法案が審議中で、州単位ライセンスモデルから移行する見込みです。

日本は改正資金決済法で発行主体を銀行・信託・資金移動業者に限定し、2025年3月に初の電子決済手段等取引業者を認可しました。

金融庁は「安全な流通環境を整備する」とパブコメで表明し、取引所の上場準備が活発化しています。

各国の法整備が進むほど、ステーブルコインの信頼度が高まり、利用が拡大すると考えられます。 国際ルールの標準化にも注目が集まっています。

円と連動したステーブルコインはある?

ここでは、日本円に連動したステーブルコインの最新動向と主要銘柄の特徴を紹介します。

銀行や企業による実証実験の成果も含め、円ステーブルコインがどのように普及しているのかを見ていきましょう。

主要円ペッグ銘柄の特徴比較

JPYCは民間発行で累計30億円流通、プリペイド型ながらNFT決済で実用化が進みます。

GYENはGMOトラストが米国発行し、米規制下で1円ペッグを担保。

Progmat Coinは三菱UFJ信託銀行が2025年4月にローンチ予定で、国内初の償還型円ステーブルコインとなる見込みです。

日本円版のステーブルコインも続々と登場し始めています。

円ペッグ需要の増大が、日本国内のWeb3関連ビジネスを活性化させる要因になるでしょう。

実証実験と商用化の現状

福岡県飯塚市はブロックチェーンID連携で住民票交付に円ステーブルコインを実験導入し、手続き時間を80%短縮。

地方銀行連合は2025年度中に地域コインを統合する共同基盤を検討しています。

商用化にはKYCフローの簡素化とウォレット教育が課題ですが、金融庁の方針で2026年までに全国10行が円コインを発行すると予測されています。

行政や金融機関の動きが徐々に本格化し、実運用へとつながっています。 ユーザー利便性を高める取り組みがさらに求められるでしょう。

ステーブルコインとアルトコインの違いは?

ここでは、ステーブルコインとアルトコインの違いを投資の観点から明らかにします。 ボラティリティや投資戦略の違いを整理し、どのようにポートフォリオに組み入れるべきか検討しましょう。

価格変動リスクの比較

2024年のデータではビットコインの年率ボラティリティは63%、イーサリアムは72%、対して主要ステーブルコインは0.4%未満でした。 価格安定が求められる決済や資金避難ではステーブルコインが選ばれ、キャピタルゲインを狙う投資ではアルトコインが選択される構図です。

圧倒的に低い変動率が、実用的な通貨として利用しやすい理由です。 相場変動の大きいアルトコインとは使い分けが進んでいます。

投資目的・戦略の違い

ポートフォリオ理論では、変動資産に対して10〜30%のステーブルコインを組み込み、暴落時の買い増し余力を確保する戦略が推奨されます。 アルトコインの短期トレード益を即時ステーブルコインへ退避し、DeFi運用で利息を得る“デュアル収益”モデルも広がっています。

投資リスクを抑えつつ運用する手段としてステーブルコインは適しています。 分散投資の一翼を担うことで、資産全体のボラティリティを下げる役割を果たしています。

ステーブルコインに関するFAQ(よくある質問)

ここでは、ステーブルコインに関する疑問や不安をQ&A形式でまとめます。 税金や会計処理、レンディング利回りなど、利用者が気になるポイントを確認していきましょう。

ステーブルコインの税金と会計処理は?

国税庁は「取得時と売却時の差額を雑所得として計上」と示しています。

円ペッグ銘柄の償還も譲渡扱いとなるため、取得価額の記録が必須です。

20万円以下の年間利益は申告不要特例が適用されますが、複数取引所を跨ぐ場合は合算判定となる点に注意してください。

正確な記録管理が大前提となります。 税制情報のアップデートにも注意しましょう。

レンディング利回りはどれくらい?

DeFiのAaveではUSDC預入年利2.4〜3.8%、DAI3〜5%で推移しています。 中央集権型「BitLending」はUSDC4%固定ですが、カストディ破綻リスクを伴うため、分散投資が推奨されます。

レンディングでの収益は魅力的ですが、安全性への配慮が欠かせません。

状況に応じてリスクを分散することで、安定した運用を目指せます。

アルゴリズム型崩壊の教訓とは?

UST崩壊は担保不足がトークンバーン機構を機能不全にし、1ドルペッグを維持できなくなったことが原因です。

ユーザーは①担保資産の質と比率②外部監査の有無③流動性プールの深さを常に確認し、デペッグアラートを設定することでリスクを低減できます。

定期的なチェックが重要です。

価格乖離が起きた際の対処も事前に想定しておくべきでしょう。

セキュリティリスクと対策

2023年の某取引所ハッキングではステーブルコインも盗難対象となりました。

ハードウェアウォレット利用、細かい入出金テスト、Polygonなどガス代の低いチェーンでの少額確認送金が被害抑止に有効です。

セキュリティ確保のため、複数のウォレットやネットワークを使い分けることも検討しましょう。

自己管理の徹底が盗難リスクを抑える第一歩です。

ステーブルコインについてまとめ

- ステーブルコインは「デジタル法定通貨」として国際送金・DeFi・決済基盤に定着しつつあります。

- 法定通貨担保型は高い価格安定性を提供し、規制整備が進むほど安全性は向上します。

- 日本でも円ペッグ銘柄や取引所上場が本格化し、2025年は普及元年となる見込みです。

- リスク管理の鍵は①発行体の透明性②規制対応③自己カストディです。

- 導入を検討する投資家・企業は「円ペッグ銘柄購入ガイド」で具体的な購入・保管方法を確認し、安全・低コストなデジタル決済を始めてみましょう。

ステーブルコインは安定と利便性を兼ね備えた暗号資産として、世界中から注目を集めています。

今後さらに普及が進むにつれ、新たな機能や活用方法も広がっていくでしょう。

最後まで読んでいただき、ありがとうございました。

「Web3って何ができるの?」「ブロックチェーンは自社ビジネスに本当に役立つの?」と疑問に思う方も多いのではないでしょうか。Pacific Metaでは、各社の要望や課題に応じてカスタマイズしたWeb3コンサルティングを提供しています。以下のようなご相談をお受けしております。

- Web3技術の活用方法がわからない

- ブロックチェーン導入の費用対効果を知りたい

- NFTを活用したマーケティング施策を検討している

- グローバル展開におけるWeb3活用のアドバイスが欲しい

個別相談も行っておりますので、ぜひお気軽にお問い合わせください。