ステーブルコインについて、「種類が多くてどれを選べば良いかわからない」「アルトコインとの違いが曖昧だ」と感じていませんか?

あるいは、「LUNA(ルナ)ショックのようなリスクが心配」「最新の規制動向や日本での扱いはどうなっているの?」といった疑問や不安を抱えている暗号資産経験者や金融IT担当者の方も多いのではないでしょうか。

価格の安定性を追求して設計されたステーブルコインは、暗号資産取引だけでなく、国際送金やDeFi(分散型金融)など幅広い分野で活用が期待されています。

しかし、その仕組みやリスクは種類によって大きく異なるため、正確な理解なしに投資や事業活用を進めるのは危険です。

今回、Pacific Meta Magazineでは、ステーブルコインの種類について以下の内容を紹介しています。

- ステーブルコインの基本的な定義と、ビットコインなど他の暗号資産との違い

- 4つの主要な種類とその仕組み、メリット・デメリット

- 代表的なステーブルコイン銘柄の詳細比較

- UST(TerraUSD)の崩壊事例から学ぶべき教訓と、デペッグリスクへの対策

- 2025年最新の市場規模データ(日本円建て市場の独自推計含む)と今後の成長予測

- 日本における改正資金決済法や海外のMiCAなど、最新の法規制動向とビジネスへの影響

- 企業決済(RLUSDの活用事例など)や個人利用における具体的な活用シーンと将来性

日本円建てステーブルコイン市場の推計や、Ripple社が発行予定のRLUSDの最新情報など、他では得られない独自情報も盛り込んでいますので、ぜひ最後までご覧ください。

ステーブルコインとは?基礎知識と他暗号資産との違い

ステーブルコインは、暗号資産の世界で「安定した価値を持つ通貨」として急速に存在感を増しています。

しかし、その具体的な仕組みや、ビットコインのような他の暗号資産(アルトコインなどを含む)と何が違うのか、正確に理解している方はまだ少ないかもしれません。

この章では、ステーブルコインの基本的な定義から、その歴史、そして他の暗号資産との根本的な違いについて、初心者にも分かりやすく解説します。

ステーブルコインの定義と基本的な仕組み

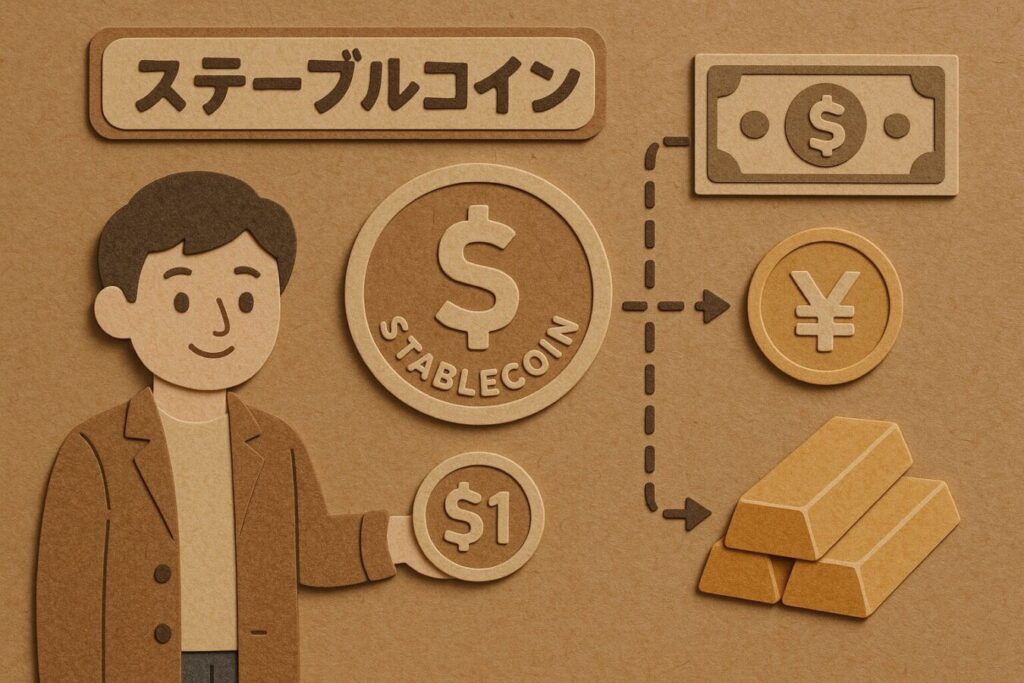

ステーブルコインとは、その名の通り「安定した(stable)」価格を持つことを目指して設計された暗号資産の一種です。

その価値は、米ドルや日本円といった法定通貨、あるいは金(ゴールド)のようなコモディティなど、特定の資産の価格にペッグ(連動)するように作られています。

例えば、「1コイン=1米ドル」といった形で価値が固定されるため、ビットコインのように日々価格が大きく変動するリスクを抑えることができます。

この価格安定の仕組みは、主に発行者が保有する準備資産によって支えられています

法定通貨を担保とする場合は、発行額と同等の法定通貨を銀行口座などで保管し、利用者がいつでもステーブルコインを対応する法定通貨に交換できるようにすることで信頼性を担保します。

世界経済フォーラム(WEF)も2025年3月のホワイトペーパーで、「ステーブルコインは法定通貨や金などの準備資産に価値を裏付けられた暗号資産であり、価格の安定性により他の暗号資産より信頼できる交換手段となっている」と解説しています。

日本でも、2023年6月施行の改正資金決済法により、ステーブルコインは「電子決済手段」として法的に位置づけられ、銀行や資金移動業者などが発行可能となりました。

このように、ステーブルコインは暗号資産の利便性と伝統的な金融資産の安定性を組み合わせた、新しいデジタル通貨として注目されています。

国際送金やDeFi分野でのインパクトは計り知れません。

ビットコインなどアルトコインとの根本的な違い

ステーブルコインとビットコインやイーサリアム、その他のアルトコインとの最も根本的な違いは、「価格変動リスク」に対する考え方と設計思想にあります。

ビットコインをはじめとする多くの暗号資産は、供給量が限定されていたり、分散型の合意形成アルゴリズムによって新規発行されたりしますが、その価格は市場の需要と供給によって大きく変動します。

これは投資対象としての魅力にもなりますが、日常的な決済手段や価値の保存手段としては不安定さが否めません。

一方、ステーブルコインは、価格を特定の資産(主に法定通貨)にペッグすることで、この価格変動を極力抑えることを目的としています。

この「ペッグ」を実現するために、発行者は裏付けとなる資産を準備し、常に1コイン=1ドル(または他のペッグ対象資産)という交換レートを維持しようと努めます。

このため、ステーブルコインは「価値の尺度」「交換の媒体」「価値の貯蔵」といった通貨の基本的な機能を、暗号資産の世界でより安定的に提供することができます。

この特性から、ステーブルコインは暗号資産取引所での基軸通貨として、あるいはDeFiサービスでの資金プールやレンディングなど、価格変動を避けたい場面で広く活用されています。

下記の記事ではステーブルコインの基礎に焦点を当てた解説を行っています。

ステーブルコインのの詳細が気になる方は、こちらもあわせてご覧ください。

ステーブルコインの種類(4分類)を徹底解説

ステーブルコインは、その価格を安定させるための仕組みや裏付けとなる資産の種類によって、大きく4つのカテゴリーに分類されます。

それぞれの種類がどのような特徴を持ち、どのようなリスクがあるのかを理解することは、ステーブルコインを安全かつ効果的に活用するための第一歩です。

この章では、主要な4分類「法定通貨担保型」「仮想通貨担保型」「無担保(アルゴリズム)型」「コモディティ型」について、それぞれの仕組みと代表例を交えながら分かりやすく解説します。

この「ステーブルコイン 一覧」とも言える分類を把握し、ご自身の目的に合ったステーブルコインを見つけましょう。

下記は4分類の早見表です。

| 分類 | 主な裏付け資産 | 価格安定メカニズム | 代表例 | メリット | デメリット |

|---|---|---|---|---|---|

| 法定通貨担保型 | 米ドル、日本円などの法定通貨 | 発行者が保有する法定通貨との1:1交換 | USDT, USDC, JPYC | 価格が安定的、流動性が高い | 発行者の信用リスク、中央集権的 |

| 仮想通貨担保型 | ビットコイン、イーサリアムなど他の暗号資産 | 超過担保とスマートコントラクトによる自動調整 | DAI | 分散性が高い、透明性 | 担保資産の価格変動リスク、資本効率が低い |

| 無担保(アルゴリズム)型 | なし(または連動トークン) | アルゴリズムによる供給量調整 | (過去:UST) | 非中央集権的で効率的(理論上) | 信頼性ショックに脆弱、崩壊事例あり |

| コモディティ型 | 金、原油などの商品 | 発行者が保有する現物商品との連動 | PAXG, XAU₮ | 実物資産による裏付け、インフレヘッジ | 商品価格自体の変動リスク、保管リスク |

法定通貨担保型:裏付け資産とカストディ構造

法定通貨担保型ステーブルコインは、その名の通り、米ドルや日本円、ユーロといった法定通貨を裏付け資産として発行されるタイプのステーブルコインです。

発行体は、発行するステーブルコインの総額と同等、あるいはそれ以上の法定通貨を銀行口座や信託口座などに保管(カストディ)します。

そして、利用者はいつでもステーブルコインを1対1の比率(例えば1USDC=1米ドル)で対応する法定通貨に交換できることを保証することで、価格の安定性を維持します。

この仕組みは、伝統的な金融における「預かり証」に似ており、信頼性の根幹は発行体が実際に十分な準備金を保有しているか、そしてその管理体制が透明かつ堅牢であるかにかかっています。

現在市場に流通しているステーブルコインの大部分がこのタイプであり、USDT(テザー)やUSDC(USDコイン)がその代表例です。

準備金の構成や監査の頻度、規制遵守の姿勢などが、各法定通貨担保型ステーブルコインの信頼性を測る上で重要なポイントとなります。

仮想通貨担保型:オーバーコラテラリゼーションの仕組み

仮想通貨担保型ステーブルコインは、ビットコインやイーサリアムといった他の暗号資産を担保として発行されるステーブルコインです。

利用者は、保有する暗号資産をスマートコントラクトに預け入れる(ロックする)ことで、それを担保に対応する価値のステーブルコインを借り入れる形で発行します。

法定通貨担保型と異なり、担保となる暗号資産自体の価格が変動するため、通常「オーバーコラテラリゼーション」という仕組みが採用されます。

例えば100ドル分のステーブルコインを発行するために、150ドル分のイーサリアムを担保として預ける、といった形です。

もし担保資産の価値が下落し、一定の担保維持率を下回ると、担保資産は自動的に清算され、ステーブルコインの価値が維持されます。

代表例としてはDAIがあり、MakerDAOという分散型自律組織によって運営されています。

このタイプは、発行プロセスが透明で分散化されている点がメリットですが、担保資産の価格急落リスクやスマートコントラクトの脆弱性リスクが伴います。

無担保(アルゴリズム)型:リザーブレス制御モデル

無担保型ステーブルコイン、またはアルゴリズム型ステーブルコインは、法定通貨や暗号資産といった直接的な裏付け資産を持たずに、アルゴリズムによって供給量を調整することで価格の安定を目指すステーブルコインです。

この「リザーブレス制御モデル」では、ステーブルコインの価格が目標価格(例:1ドル)から乖離した場合、アルゴリズムが自動的に市場のコイン供給量を増減させます。

価格が1ドルを超えている場合は供給量を増やして価格を下げ、1ドルを下回っている場合は供給量を減らして価格を上げる、といった仕組みです。

理論上は、完全に分散化され、資本効率の高いステーブルコインを実現できる可能性がありますが、市場の急激な変動や信頼の喪失に対して非常に脆弱であることが過去の事例で示されています。

かつて代表例とされたUST(TerraUSD)の崩壊は、このタイプの典型的なリスクを露呈しました。

コモディティ型:金・銀など現物資産との連動

コモディティ型ステーブルコインは、金(ゴールド)や銀(シルバー)、プラチナ、原油といったコモディティの価格に価値を連動させるステーブルコインです。

法定通貨担保型と同様に、発行体は発行するステーブルコインの価値に相当する量の現物コモディティを専門の保管庫などに保管します。

金に裏付けられたPAX Gold (PAXG) や Tether Gold (XAU₮) などが代表例です。

このタイプはインフレヘッジや実物資産投資をブロックチェーンで簡便に行える点が魅力ですが、法定通貨に対する価格が変動するリスクや、保管コスト、流動性の低さなどにも留意が必要です。

「法定通貨担保型ステーブルコイン」の魅力と課題

法定通貨担保型ステーブルコインは、現在のステーブルコイン市場で最も大きなシェアを占めており、その安定性と流動性の高さから広く利用されています。

このタイプは、米ドルや日本円などの法定通貨を直接的な裏付け資産とすることで、1コイン≒1法定通貨単位という価値の維持を目指します。

しかし、その信頼性は発行体の準備金管理や監査体制、そして規制遵守の姿勢に大きく左右されます。

この章では、法定通貨担保型の核心である準備金の構造、主要な銘柄の特徴、メリット・デメリットや過去のデペッグ事例について深掘りします。

準備金構造とガバナンスモデル

法定通貨担保型ステーブルコインの信頼性の根幹は、その「準備金構造」にあります。

理想的には、発行されているステーブルコインの総額に対して、100%以上の価値を持つ安全な資産が準備金として確保されている必要があります。

この準備金は、主に現金預金や短期国債、譲渡性預金、コマーシャルペーパーなどで構成されます。

例えば、USDCを発行するCircle社は、準備金の大部分を現金及び短期米国債で保有し、その構成は定期的に監査法人によって証明され公開されています。

ガバナンスモデルとしては、発行体が中央集権的に運営を行う企業であることが多く、その企業の財務状況や経営判断がステーブルコインの安定性に影響を与えます。

また、規制当局による監督やライセンス取得、定期的な第三者監査の実施が、利用者保護と信頼性確保のために極めて重要となります。

発行体の信用リスクや準備金の不透明性などが懸念される場合、取り付け騒ぎやデペッグのリスクが高まる可能性があります。

主要銘柄(USDT・USDC・TUSD・BUSD)の比較

法定通貨担保型ステーブルコインには多くの銘柄がありますが、特に市場シェアの大きい代表的なものとして、USDT(テザー)、USDC(USDコイン)、TUSD(TrueUSD)、そしてBUSD(バイナンスUSD)などが挙げられます。

以下はそれぞれの特徴です。

USDT (テザー)

市場で最も早く登場し、最大の時価総額と流動性を誇る米ドル連動型ステーブルコインです。

発行元はTether社で、過去には準備金の透明性について疑念が持たれ、規制当局との間で和解に至った経緯がありますが、近年は監査証明の公開頻度を高めるなど透明性向上に努めています。

USDC (USDコイン)

米Circle社とによって発行される米ドル連動型ステーブルコインです。

規制遵守と透明性を重視し、準備金は現金と短期米国債で構成、毎月監査レポートが公開されています。

TUSD (TrueUSD)

TrustToken社が発行する米ドル連動型ステーブルコインで、独立した信託会社によって米ドルが保管され、リアルタイムでの監査が可能とされています。

一方、BUSD (バイナンスUSD) は、Paxos社がニューヨーク州金融サービス局の規制下で発行していたステーブルコインでしたが、2023年2月の命令により新規発行が停止され、2023年末に流通も終了しています。

メリット・デメリットとデペッグ事例

法定通貨担保型ステーブルコインの最大のメリットは、価格の安定性です。

いつでも1コイン=1法定通貨単位として使えるため、暗号資産取引の基軸通貨や資金待避先として便利です。

国際送金や決済手段としての活用も期待されています。

一方、発行体への信用リスクや規制リスク、中央集権的であるがゆえの凍結リスクなどがデメリットとして挙げられます。

過去には、USDCが一時的に1ドルを割り込み0.9ドル近辺まで下落したデペッグ事例がありました。

これはシリコンバレーバンクの破綻懸念が背景でしたが、その後は迅速な対応によりレートが回復しています。

「仮想通貨担保型ステーブルコイン」の魅力と課題

仮想通貨担保型ステーブルコインは、中央集権的な発行体を介さず、スマートコントラクトによって他の暗号資産を担保に発行される点が大きな特徴です。

分散性と透明性を重視するDeFiの思想に近く、オーバーコラテラリゼーションによる安定化が図られています。

ただし、担保資産の価格変動リスクなど、特有の課題も伴います。

オーバーコラテラリゼーションと清算プロセス

仮想通貨担保型ステーブルコインの価格安定メカニズムは、「オーバーコラテラリゼーション」と「清算プロセス」によって支えられています。

ユーザーは、ETHなどの暗号資産を担保としてVaultに預け、そこからステーブルコインを借り入れます。

担保資産が下落して担保率が一定水準を下回ると、自動的に担保資産を売却してステーブルコインを買い戻す「清算」が行われます。

この仕組みにより、ステーブルコインのペッグが維持される一方、急激な価格変動時には大量の清算が発生するリスクがあります。

代表銘柄DAIの仕組みと実績

仮想通貨担保型の代表例として知られるのがDAIです。

MakerDAOという分散型自律組織が運営し、複数の暗号資産を担保としてDAIを発行できます。

超過担保とガバナンストークンMKRによるガバナンスを組み合わせ、DAIの価格を1ドルに近づける仕組みが特徴です。

DAIは2017年のリリース以来、DeFiエコシステムで広く利用され、時価総額は数十億ドル規模に達しています。

近年では、担保ポートフォリオにUSDCなどの法定通貨担保型ステーブルコインを組み込む動きもあり、分散性を保ちながら安定性を強化するアプローチが注目されています。

利点・リスク(スマートコントラクト脆弱性など)

仮想通貨担保型ステーブルコインの利点は、分散化と透明性が高く、単一の中央発行体への依存が少ない点にあります。

担保状況をオンチェーンで誰でも確認できるため、監査の必要が限定的です。

一方、担保となる暗号資産の価格変動リスクや、大規模な相場急落時に清算が追いつかなくなるリスクが存在します。

スマートコントラクトに脆弱性があれば、ハッキングによって担保資産が流出するリスクも否定できません。

「無担保(アルゴリズム)型ステーブルコイン」の魅力と課題

無担保型(アルゴリズム型)ステーブルコインは、裏付け資産を持たずに供給量を制御して価格を安定させようとする最も挑戦的なアプローチです。

理論的には完全分散化と高い資本効率を目指せますが、過去にはUSTのように破綻した事例もあり、その信頼性には大きな疑問符がついています。

価格安定アルゴリズムの基本モデル

代表的なモデルとしては、ステーブルコインと連動トークンの二つを用いる「シニョリッジシェア型」や、コインの保有量そのものを増減させる「リベース型」があります。

いずれも市場の需給と参加者の合理的行動を前提としており、心理的パニックが起きるとデペッグしやすいという弱点があります。

USTデペッグ・崩壊事例の詳細

2022年5月に起きたUST(TerraUSD)とLUNAの崩壊は、アルゴリズム型ステーブルコインの脆弱性を象徴する出来事でした。

USTが1ドルを大きく割り込んだ際、プロトコルがLUNAを大量に発行してUSTを買い支えようとした結果、LUNA自体の価格が暴落してデススパイラルに陥りました。

わずか数日のうちにUSTとLUNAの時価総額はほぼゼロに近い水準まで下落し、数兆円規模の市場価値が消失。

この事件は、アルゴリズム型ステーブルコインが一度信用を失うと取り返しがつかないことを示す典型例となりました。

アルゴリズム型の将来性とリスク管理

UST崩壊以降、純粋な無担保型ステーブルコインへの信頼は大きく揺らぎ、市場からその姿をほぼ消し去りました。

規制当局もこのタイプに対しては厳しい目を向けています。

将来的に、部分的に担保を組み合わせたハイブリッド型や、AI活用による動的リスク管理が研究されていますが、実用化には時間と検証が必要です。

投資家や事業者が利用を検討する際は、仕組みの理解とリスク許容度の見極めが不可欠です。

「コモディティ型ステーブルコイン」の魅力と課題

コモディティ型ステーブルコインは、金や銀、石油などの実物資産価格に連動する形で発行されます。

特に金担保型は、伝統的に価値が安定しているとされる金をブロックチェーン上で保有できる点から、インフレヘッジ手段として注目されています。

代表銘柄とトークン化商品市場の概要

コモディティ型ステーブルコインの代表例としては、PAX Gold(PAXG)やTether Gold(XAU₮)など、金を裏付けとしたトークンが挙げられます。

いずれも1トークン=一定量の金に交換可能であることを謳っており、所有権がブロックチェーン上で管理されます。

金以外にも、銀やプラチナ、原油を裏付けとするトークンの構想がありますが、市場規模や流動性は限定的です。

トークン化商品市場は、伝統的な商品取引をデジタル化する潮流の一端として期待されています。

メリット・リスク(保管・流動性など)

コモディティ型ステーブルコインのメリットは、実物資産による価値の裏付けがある点にあります。

特に金は歴史的に安全資産とみなされやすく、インフレ環境でも価値が大きく毀損しにくい特徴があります。

一方で、金価格自体が変動するため、法定通貨建てで見ると安定性が必ずしも高いわけではありません。

また、発行体が本当に十分な量の金を保有しているか、保管リスクはどうかなど、信頼性の検証が不可欠です。

流動性面でもUSDTやUSDCほどの取引量はない場合が多く、注意が必要です。

Pacific Metaでは「Web3領域での事業開発に課題を抱えている」「ブロックチェーン技術を事業に取り入れたいがどう活用すべきか分からない」企業様を包括的にサポートします。ブロックチェーンやNFTといったWeb3技術を活用した新規事業の立ち上げから、市場ニーズに適合した事業企画の策定から実行まで、トータルでご支援いたします。Web3を活用した新規事業展開をご検討中の方は、ぜひご連絡ください。

⇒ サービス紹介資料の無料ダウンロードはこちらから

⇒ CASIO様との海外展開実証事例|詳細資料はこちらからダウンロード

ステーブルコインの主要銘柄比較ガイド

ステーブルコイン市場には多種多様な銘柄が存在し、それぞれ担保方式や発行体、規制対応状況、利用可能なブロックチェーンなどに違いがあります。

用途に応じて最適な銘柄を選ぶことが重要です。

ここでは、現在注目される主要ステーブルコインについて時価総額や特徴などを詳しく解説します。

選択肢としては、米ドルペッグのUSDTやUSDC、円ペッグのJPYC、そして今後発行が予定されるRLUSDなどが挙げられます。

以下の表は2025年初頭時点の概算データに基づく比較です。

| 銘柄 | 時価総額 (2025年初頭概算) | 担保方式 | 主な発行体/運営 | ペッグ通貨 | 主な特徴 |

|---|---|---|---|---|---|

| USDC (USD Coin) | 約580億ドル超 | 法定通貨担保型 | Circle Internet Financial | 米ドル (USD) | 高い透明性と規制遵守、監査報告の定期公開 |

| USDT (Tether) | 約1,430億ドル超 | 法定通貨担保型 | Tether Holdings Limited | 米ドル (USD) | 最大の時価総額と流動性、多くの取引所で利用可能 |

| TUSD (TrueUSD) | 約5億ドル~10億ドル規模 | 法定通貨担保型 | TrustToken (Archblock) | 米ドル (USD) | 独立信託会社による担保管理、リアルタイム監査 |

| DAI | 約47億ドル | 仮想通貨担保型 | MakerDAO | 米ドル (USD) | 分散型、複数担保資産対応、ガバナンスMKR |

| BUSD (Binance USD) | 流通終了 (2023年末) | 法定通貨担保型 | Paxos Trust Company (Binanceブランド) | 米ドル (USD) | NYDFS規制下で発行、2023年に新規発行停止 |

| JPYC | 約30億円超 (累計発行額) | 法定通貨担保型 (前払式支払手段) | JPYC株式会社 | 日本円 (JPY) | 国内法規制に準拠した円ペッグ、複数ブロックチェーン対応 |

| RLUSD (Ripple USD) | 発行準備中/初期段階 | 法定通貨担保型 | Ripple Labs | 米ドル (USD) | 企業決済やDeFi用途を想定、XRP Ledger上で展開予定 |

USDC(Circle)

USDC(USD Coin)は、米国のCircle社が発行・運営する米ドルに1:1でペッグされた法定通貨担保型ステーブルコインです。

2018年にローンチされ、特に規制遵守と透明性を重視する姿勢で知られています。

準備金は現金および短期米国債で構成され、定期的に大手会計事務所の監査を受け、その報告を公開しています。

複数のブロックチェーン上で発行され、DeFiや取引所など幅広いエコシステムで利用されており、2025年初頭時点で約580億ドルの時価総額を持つと推定されています。

USDT(Tether)

USDT(Tether)は、米ドルに連動した法定通貨担保型ステーブルコインの先駆け的存在であり、市場最大の時価総額と流動性を誇ります。

様々なブロックチェーン上で発行されており、ほとんどの暗号資産取引所で基軸通貨として扱われています。

過去には準備金の透明性を巡る議論や規制当局との和解などがありましたが、現在は定期的に準備金レポートを公開して透明性向上に努めています。

2025年初頭時点では1,430億ドルを超える時価総額と推定され、依然としてステーブルコイン市場をリードする存在です。

TUSD(TrustToken)

TUSD(TrueUSD)は、TrustToken社(現在はArchblock社が関連)によって発行される米ドル連動型ステーブルコインです。

独立した信託会社による管理や、リアルタイム監査に近い仕組みを採用しているとされ、透明性をアピールしています。

複数のブロックチェーンで発行され、一部の大手取引所でも取り扱いが行われています。

時価総額は数億〜十億ドル規模と推定され、USDTやUSDCに比べると小さいものの、一定のシェアを獲得しています。

DAI(MakerDAO)

DAIは、仮想通貨担保型ステーブルコインの代表例です。

MakerDAOという分散型自律組織のプロトコルにより運営され、ETHやWBTC、USDCなど複数の暗号資産を担保としてDAIを発行できます。

担保価値を超過させることでペッグを維持し、ガバナンストークンMKR保有者による投票でパラメータを調整する仕組みが特徴です。

近年は担保ポートフォリオの一部に法定通貨担保型ステーブルコインを組み込むなど、安定性と分散性の両立を模索しています。

BUSD(Binance)

BUSD(Binance USD)は、バイナンスがブランド名を冠し、Paxos社が発行していた米ドル連動型ステーブルコインでした。

ニューヨーク州金融サービス局の規制を受け、厳格な準備金管理が行われていましたが、2023年2月に新規発行停止の命令が下り、2023年末には流通も終了しています。

この事例は、規制当局の方針がステーブルコインの存続を左右する典型例として注目されました。

利用者は2024年2月まで米ドルへの償還を続けられましたが、新規流通は停止しています。

JPYC(日本円ステーブルコイン)

JPYCは、JPYC株式会社が発行・運営する日本円にペッグされたステーブルコインです。

法的には前払式支払手段として位置づけられており、1JPYC = 1円として、国内での決済や個人間送金、DeFiサービスでの利用が可能です。

複数のブロックチェーン上で発行され、改正資金決済法の整備に伴い、日本円建てのステーブルコイン需要を取り込む形で普及が進むとみられています。

2024年時点で累計発行額が30億円を超えたと報じられ、今後のユースケース拡大にも期待が集まっています。

RLUSD(Ripple)

RLUSDは、Ripple Labs社が2024年後半から2025年にかけて発行を計画している米ドル連動型ステーブルコインです。

既存のRippleネットワークと組み合わせることで、企業向けのクロスボーダー決済やDeFiでの利用を見据えています。

裏付け資産は米ドル預金および短期国債などで構成し、定期的な第三者監査を予定しているとされています。

詳細は未公表部分も多いですが、Ripple社のブランド力と技術基盤から、ローンチ時には大きな注目を集める見込みです。

RLUSDについて詳しく知りたい方は、ぜひ下記の記事もあわせてご覧ください。

ステーブルコインの市場規模は?最新データと成長予測

ステーブルコイン市場は、暗号資産市場全体のボラティリティ回避先としての需要や、決済インフラとしての実用性向上を背景に、ここ数年で爆発的な成長を遂げました。

ここでは、グローバル規模の推移と日本円建てステーブルコイン市場の動向について述べ、将来の成長見通しを探ります。

グローバル市場の推移と時価総額

ステーブルコインのグローバル市場は、2019年頃から急速に拡大を続け、2025年3月時点で総時価総額が2320億ドルに達したとする推計があります。

主要な銘柄であるUSDTとUSDCが市場の約8割を占める寡占状態が続いています。

送金額の伸びやDeFi利用の増加に伴い、月間送金額は数兆ドル規模に達しており、クレジットカード大手の決済額を上回る水準との報告もあります。

今後も金融機関や大手テック企業の参入が相次ぐ見込みで、2026年以降もさらなる成長が期待されています。

日本円建て市場規模と国内動向

日本円建てステーブルコインの市場は、まだ黎明期と言えます。

JPYCの累計発行額が2024年に30億円を超えた程度で、大規模とは言えません。

しかし、2023年6月施行の改正資金決済法により、銀行や資金移動業者などがステーブルコインを発行できるようになったことで、国内でも本格的な普及に向けた動きが加速しています。

地方自治体や大手企業との連携事例も増えており、今後の成長余地は大きいと見られています。

ステーブルコインの法律・規制の動向を押さえる

世界的にステーブルコインが普及する一方で、金融システムへの影響や利用者保護の観点から、各国の規制当局は法整備を急いでいます。

この章では日本と海外主要地域における最新の規制動向を整理し、利用者保護とイノベーションのバランスについて考えます。

日本:改正資金決済法とガイドライン

日本では、2023年6月施行の改正資金決済法でステーブルコインが「電子決済手段」として定義されました。

発行者として認められるのは銀行や資金移動業者、特定信託会社などで、担保資産を国内で保全し、利用者への1:1償還義務を負うなどの規定が設けられています。

2025年には信託型ステーブルコインの運用制限を一部緩和する改正案も予定されており、さらなる市場活性化が期待されます。

仲介業者も登録制となり、マネーロンダリング防止などの対応が求められています。

海外:EU MiCA/米国Stablecoin法案の最新状況

欧州連合(EU)は、MiCA(Markets in Crypto-Assets Regulation)を2024年6月から本格施行し、ステーブルコインを「電子マネートークン(EMT)」と「資産参照トークン(ART)」に区分。

発行者ライセンスや準備金の管理、流通量制限などを詳細に定めています。

米国では連邦レベルの包括的なステーブルコイン法がまだ成立していませんが、複数の法案が議会で検討されています。

州レベルではNYDFS(ニューヨーク州金融サービス局)がBitLicense制度を運用しており、FRBやOCCなど連邦機関との役割分担も議論が進んでいる状況です。

ステーブルコインの活用事例(2025年4月最新)

ステーブルコインは取引所での決済通貨としてだけでなく、企業のクロスボーダー送金や個人間送金、DeFiのレンディング、GameFiやメタバース内経済圏など幅広い分野に浸透し始めています。

ここでは2025年4月時点の最新事例を中心に紹介します。

企業決済:RLUSD × クロスボーダー送金

企業間の国際送金は、従来の銀行ネットワークを利用すると時間とコストがかかるという課題があります。

ステーブルコインを使えば、ブロックチェーン上で24時間365日、低コストかつ高速に送金できるため、この課題を大きく改善する可能性があると期待されています。

Ripple社が発行を予定しているRLUSDは、既存のRippleネットワークと組み合わせることで、企業向けクロスボーダー決済に特化したソリューションを提供するとみられています。

具体的な導入企業や提携先は未公表ですが、Ripple社の既存顧客基盤を活かしたユースケースが注目されています。

個人送金・DeFiレンディングでの活用

個人レベルでも、ステーブルコインを利用することで海外への送金手数料を大幅に抑えられるメリットがあります。

銀行口座を持たない人々にもアクセスしやすく、特に新興国での需要が高まっています。

また、DeFiではステーブルコインを貸し出して利息を得るレンディングや、AMM(自動マーケットメイカー)プールへの流動性提供など、様々な運用方法が存在します。

価格変動リスクの低いステーブルコインは、低リスクでの利息獲得手段として注目されています。

GameFi/メタバース内決済の最新動向

ブロックチェーンゲーム(GameFi)やメタバース内でも、ステーブルコインの安定性が好まれます。

ビットコインやイーサリアムでは価格変動が激しく、アイテムやサービスの価格設定が不安定になりがちです。

ステーブルコインならば法定通貨と同等の価値を保ちやすいため、ゲーム内アイテムの売買やメタバース空間でのサービス提供における決済手段として採用されやすいのです。

2025年には大手ゲーム会社やエンターテイメント企業が本格参入するとみられ、今後さらに事例が増える可能性があります。

ステーブルコインに関するFAQ(よくある質問)

ステーブルコインについて、初心者から上級者まで多くの疑問を抱くことがあります。

ここでは特によく寄せられる質問をピックアップし、簡潔に回答します。

ステーブルコインは本当に安全なの?

ステーブルコインの安全性は、担保方式や発行体の信頼性に大きく依存します。

法定通貨担保型で監査体制が整っているもの(USDCなど)は比較的安全性が高いとされています。

ただし、USTのようにアルゴリズム型で崩壊したケースもあるため、すべてが安全というわけではありません。

発行体の準備金や透明性、規制対応状況などを確認し、リスク分散を意識することが大切です。

どのコインを選ぶべき?用途別おすすめ

暗号資産取引の基軸通貨や大規模な送金には流動性の高いUSDTやUSDCが便利です。

DeFiでの運用を重視するなら、分散型のDAIや幅広いプロトコルに対応しているUSDCが選択肢になります。

日本円での価値保持や国内決済を意識する場合はJPYCが有力候補です。

それぞれのコインの透明性や規制遵守状況、時価総額、対応ブロックチェーンを比較検討するとよいでしょう。

デペッグとは何?起こる理由と対処法

デペッグとは、1コイン=1ドル(または1円・1ユーロなど)という価格の連動が崩れ、乖離してしまう現象です。

原因としては、発行体の信用不安や担保資産の急落、アルゴリズムの破綻などが挙げられます。

デペッグが起きた場合は、他のステーブルコインや法定通貨に資産を移すなど、迅速な対応が必要となる場合があります。

リスク分散として複数のステーブルコインを保有するのも一つの手段です。

日本での保有・利用は合法?税制は?

日本では、2023年6月施行の改正資金決済法でステーブルコインが明確に電子決済手段として位置づけられました。

適切なライセンスを取得した発行者や仲介業者が提供するステーブルコインであれば、保有や利用は合法です。

税制面では、ステーブルコインの売買や交換による利益は雑所得に分類されるのが一般的です。

詳細な取扱いは国税庁の見解や税理士への相談が推奨されます。

RLUSDはどこで買える?取扱取引所一覧

RLUSDは2025年4月時点でまだ正式な発行が始まっていないため、具体的な取扱取引所は公表されていません。

今後、Ripple社からの正式リリースと同時に、主要取引所やウォレットでの対応がアナウンスされると見込まれています。

購入を検討する場合は、Ripple社の公式情報や信頼できる暗号資産取引所の発表を待ち、詐欺や偽トークンに注意する必要があります。

ステーブルコインの種類についてのまとめ

この記事では、ステーブルコインの種類を法定通貨担保型、仮想通貨担保型、無担保(アルゴリズム)型、コモディティ型の4つに分けて解説し、それぞれの特徴やリスク、代表的な銘柄を紹介しました。

法定通貨担保型は流動性と安定性が高い一方で発行体の信用リスクがあり、仮想通貨担保型は分散性と透明性を持つ反面、担保資産の価格変動リスクがあります。

アルゴリズム型は理論的には魅力的ですが、USTの崩壊に代表されるように脆弱性が大きく、コモディティ型は実物資産の価格変動が付きまとう点に注意が必要です。

主要銘柄を選ぶ際は、時価総額や監査体制、発行体の信頼性、規制遵守状況などを確認することが欠かせません。

特に、海外発行のステーブルコインを扱う場合は、日本の改正資金決済法や税制上の取扱いも理解しておく必要があります。

今後は日本国内でも銀行や資金移動業者が発行する円建てステーブルコインが増加すると見られ、企業や個人での利用シーンがさらに広がるでしょう。

次のステップとしては、ご自身の投資ポートフォリオや事業計画において、どのタイプのステーブルコインが最適かを再検討し、発行体の情報開示や監査報告をチェックすることをおすすめします。

ステーブルコインは暗号資産の利便性と伝統的金融の安定性を兼ね備えた存在ですが、リスクがゼロではないことを常に意識しながら、賢く活用していきましょう。

最後までお読みいただき、ありがとうございました。

「Web3って何ができるの?」「ブロックチェーンは自社ビジネスに本当に役立つの?」と疑問に思う方も多いのではないでしょうか。Pacific Metaでは、各社の要望や課題に応じてカスタマイズしたWeb3コンサルティングを提供しています。以下のようなご相談をお受けしております。

- Web3技術の活用方法がわからない

- ブロックチェーン導入の費用対効果を知りたい

- NFTを活用したマーケティング施策を検討している

- グローバル展開におけるWeb3活用のアドバイスが欲しい

個別相談も行っておりますので、ぜひお気軽にお問い合わせください。